企业融资额与出口贸易数据挂钩 大数据“破冰”无抵押信用贷

| 编辑: 母曼晔 | 时间: 2014-07-30 09:58:08 | 来源: 经济日报 |

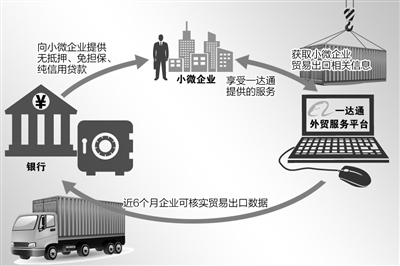

越来越多的中小企业主可以享受到“大数据”带来的贷款便利了。日前,阿里巴巴及中国银行、招商银行、建设银行等多家银行合作推出“网商贷高级版”,向使用阿里巴巴一达通出口基础服务的中小企业,提供以出口贸易数据为基础的无抵押、免担保、纯信用贷款服务,最高授信可达1000万元。这也是银行首次基于阿里巴巴平台大数据和信用体系给中小企业提供无抵押信用贷款。

其实,早在2007年,阿里巴巴就曾与多家银行合作,推出网络联保贷款,尝试解决电商平台上企业的融资需求,但整体效果未达到双方预期,合作在2010年趋于终止。随后,阿里巴巴推出了自己的小额贷款公司“阿里小贷”。此次与银行再度联手,大数据究竟在其中发挥了怎样的作用?

大数据解决信用难题

据阿里巴巴有关负责人介绍,此次推出的“网商贷高级版”,企业获得贷款时依然是与出口数据绑定在一起。通过一达通外贸综合服务平台出口的企业,每出口1美元可获得1元人民币贷款。其信用基础是外贸企业最近6个月在一达通平台上沉淀的出口数据,6个月内必须合作3单、出口10万美元及以上就可以获得申请资格。

对于没有通过一达通服务平台出口的外贸企业来说,申请网商贷高级版只有额度上的不同,出口1美元可贷0.8元人民币,阿里巴巴将通过海关物流等渠道调取企业近6个月可核实贸易出口数据,最终递交给银行实现贷款。

据阿里巴巴外贸综合服务事业部总经理魏强介绍,“网商贷高级版”最低利率8%,还款方式灵活:随借随还,到期还本。利息可以按日计息或按月付息,不需要任何的抵押和质押。

其实,网商贷高级版是“阿里小贷”的升级版,“阿里小贷”只能提供100万元以下的单笔贷款,而“网商贷高级版”则可提供100万元到1000万元的贷款服务。在“阿里小贷”中,风险管理、资金提供、贷后管理、坏账均由阿里巴巴独自承担,网商贷高级版的贷款资金来自合作银行,并由银行或保险公司担保坏账。

银行为何肯抛出“橄榄枝”?招商银行总行副行长唐志宏表示,企业获得的融资数额与企业实际出口交易的真实数据挂钩,出口数据越大,获得的资金支持就越多,大数据的应用能使资金流更好地匹配企业的实际需求。中国银行深圳分行信贷部总经理尚博英也表示,数据的真实性和全面性,是其能在小微企业贷款授信的过程中发挥关键性作用的前提。

“由于小企业无法有效证实自己的信用,无法降低银行放贷风险,一直是贷款难的关键原因。”魏强认为,正是大数据帮助企业解决了信用难题。

建设外贸生态圈“闭环”

大数据对银行的帮助,不仅限于为中小企业提供授信依据,还在于能够帮助银行降低成本,让为中小企业贷款真正具有可操作性。

据不完全统计,70%以下的中小企业外贸进出口单笔资金需求的额度低于25万元人民币。相对于漫长的授信过程,如此低的金融额度让金融机构“不堪重负”。

兴业银行企业金融总部副总裁林榕辉坦言,银行过去一方面是不信任中小企业自己提交的数据,另一方面则是拿到数据的成本太高。“因为单笔金融小,按照传统的净值调查,取得各种资料需要大量的人力成本。”上海银行总行小企业金融服务中心总经理朱会冲也认为,利用大数据支持,银行在信贷流程上可以大大优化。

在阿里巴巴集团副总裁、B2B事业部总裁吴敏芝看来,大数据的价值远不只是为企业提供融资。“外贸企业积累真实的交易数据,其产生的效益是正向递增的。首先,获得更多融资后可以有更多资金去接更多订单,反过来,订单越多可获融资额度也越多;另一方面,信用体系的积累对于外贸电商尤其重要,海外买家的信任可以帮助企业得到更多订单,信用积累和订单增加之间又可以形成正循环。”

吴敏芝同时表示,下一步,阿里巴巴一达通外贸服务平台还将推出更多举措,来打造整个外贸生态圈的闭环。“企业、金融行业、物流等外贸行业的链条会更完整,而随着更多企业加入进来,规模效应将带来更多的应用场景。”

此外,参与“网商贷高级版”,也成为阿里巴巴小微金融服务在信贷领域开放的开端。阿里巴巴小微金服微贷事业部总经理俞胜法表示,后续“阿里小贷”信贷风险管理、大数据运用等能力都将对外开放。“在服务实体经济方面,没有谁可以单枪匹马完成。未来还将通过共享‘阿里小贷’风险管理能力,引入外部资金进行直投等方式,帮助更多小微企业和普通消费者分享金融创新的实惠。”(经济日报记者 陈静 李治国)

新闻推荐

- 竞争力领跑全球 中国生物制造产业总规模近万亿元2025-09-26

- 4.8亿元补贴来了!全国国庆文化和旅游消费月启动2025-09-26

- 香港再次获评为全球最自由经济体2025-09-26

- “精彩青岛我来了”两岸媒体青岛行 从服装智造到高铁装备 见证大陆硬核实力2025-09-26

- 跆拳为媒牵两岸 文脉共情聚同心——2025年海峡两岸青少年跆拳道公开赛侧记2025-09-26

- 四十载艺术积累 非遗传承人杨惠姗琉璃马新作在沪全球首发2025-09-26